سرمایه گذاری خطر پذیر

سرمایه گذاری خطر پذیر دانش بنیان

سرمایه گذاری خطر پذیر یا VC که مخفف Venture capital بوده و از آن با عنوانهای «سرمایه گذاری جسورانه» یا «سرمایهگذاری کارآفرینی» نیز نام میبرند، عبارت است از تأمین سرمایه برای شرکت ها و کسب و کارهای نوپا (استارت آپ ها) و کارآفرین و عموما دانش بنیان که مستعد جهش و رشد ارزش هستند. این شرکت ها در مراحل ابتدایی رشد و تکامل اقتصادی خود، مورد توجه سرمایه گذارانی هستند که با وارد کردن سرمایه، شکاف سرمایه و کمبود نقدینگی شرکت های کارآفرین را جبران کرده و در گروه سهام داران آنها قرار میگیرند. سرمایه گذار خطر پذیر با مدیریت فعالانه، برنامهریزی و انتقال تجارب در افزایش قیمت سهام این شرکت ها نقش مهمی ایفا میکند. رونق و توسعه فعالیتهای سرمایه گذاری خطرپذیر موتور محرکه و محور اصلی رشد محصولات جدید و نوآوری در عرصه فناوری است.

شرایط شرکت های سرمایه پذیر

شرکت های VC عموماً در شرکت هایی که به تکنولوژی و محصولی جدید یا روش کار جدیدی دست پیدا کرده باشند، و یا روش و خدمتی را به شیوه ای نوین ارائه نمایند سرمایه گذاری میکنند. این سرمایه گذاران در ازای پولی که سرمایه گذاری میکنند، سهام آن شرکت را تصاحب نموده و از این طریق خلق ثروت میکنند.

اگر چه ماهیت و شهرت اصلی سرمایهگذاری خطرپذیر،حضور و مشارکت در صنایع نوپا، جدید و پرریسک است، اما بعضا هم مشاهده میشود شرکتهایی که در دیگر مرحله چرخه حیات خود هستند، متقاضی جذب سرمایه خطرپذیر میشوند. حتی مواردی از سرمایهگذاری در صنایع معمولی (Low Tech) نظیر ساختمانسازی و واردات و صادرات نیز به چشم میخورد که نشان میدهد سرمایهگذاری خطرپذیر، صرفا محدود به فعالیت در صنایع با تکنولوژی بالا(High Tech) نیست.

انواع سرمایه گذاران خطرپذیر

۱/ سرمایه گذاران خطر پذیر سازمانی

سرمایهگذاران سازمانی آن دسته از شرکتها و موسسات با هویت تجاری هستند که دارای افراد حرفهای تمام وقت به منظور یافتن و تامین مالی طرحهای نو با ریسکی مناسب هستند. شرکتهای سرمایهگذاری، صندوقهای سرمایهگذاری، صندوقهای بازنشستگی، بنیادهای خیریه و صندوقهای وقفی در گروه سازمانی قرار میگیرند.

۲/ سرمایهگذاران خطرپذیر منفرد

سرمایهگذاران منفرد که فرشتگان کسب و کار نامیده میشوند، افراد ثروتمندی هستند که عموما به سرمایهگذاری در طرحها به صورت شخصی می پردازند. آنها افرادی متمول هستند که در کسب و کار آشنایان خود سرمایهگذاری میکنند. گروهی دیگر با پیشزمینه فنی، در کنار یکدیگر گرد آمدهاند تا سرمایه خود را در اختیار یک صنعت خاص قرار دهند.

ویژگی های سرمایه گذاری خطر پذیر

۱/ توجه به شرکت های نوپا

در مرحله ابتدایی معمولا کارآفرینانی با ایدهها و نوآوری های جالب وجود دارند و در بسیاری از موارد، حتی ساماندهی مناسبی در قالب شرکت ندارند. بنابراین ارزیابی ظرفیت کارآفرینان جوان با ایده های دانش بنیان و نوآورانه بسیار دشوار است و خواهان مهارتهای ویژهای با افق زمانی سودآوری بلندمدت میباشد. عموما جهت گیری سرمایه گذاری خطرپذیر به سمت شرکت های نوپا و نوآور است.

۴/ ارزیابی همه جانبه

سرمایه ها بیشتر در شرکت های نوپا و دانش بنیانی سرمایه گذاری می شود که رشدی سریع دارند. اما همواره می بایست جهت سنجش توان طرح ها و شرکت ها از نظر موفقیت ارزیابی هایی در مورد وضعیت بازار، مدیریت، فناوری و … صورت گیرد.

۲/ خطرپذیری

خطرپذیری نقش بسزایی در توسعه تکنولوژی دارد. خطر پذیری به مجموعه شرایطی وابسته است که یکی از آنها ایجاد مشوقهایی برای سرمایه داران صندوق هاست تا درقبال سرمایه گذاری های مطمئن پاداش دریافت نمایند و در قبال شکست بی تفاوت نباشند.

۳/ دیدگاه بلند مدت

خطرپذیری برای کسب سود بدون در نظر داشتن دیدگاه بلند مدت امکان پذیر نمیباشد. اساسا دیدگاه کوتاهمدت در توسعه تکنولوژی و نوآوری جایی ندارد و اگر دیدگاه کوتاه مدت بر صندوق سرمایه گذاری خطرپذیر حاکم شود، این صندوق ها از مفهوم سرمایه گذاری خطرپذیر دور میشوند. صندوق سرمایه گذاری خطرپذیر عموما دیدگاه بلند مدت دارد.

۵/ مدیریت حرفهای

تصمیمگیری درباره انتخاب پروژه های مناسب باید به گونهای باشد که بازگشت سرمایه را به بالاترین میزان برساند. مدیریت در صندوق سرمایه گذاری خطرپذیر بگونه ای است که کاهش خطر از طریق مشارکت در پروژه های متعدد دنبال می شود.

۶/ انگیزه سودآوری

صندوقی که سرمایه خود را در طرحهای نوآورانه و دانش بنیان و در عرصه تکنولوژی های پیشرفته در معرض خطر قرار میدهد، برنامه نسبتا طولانی برای کسب سود بیشتر دارد و عموما سود مورد نظر صندوق سرمایه گذاری خطر پذیر، از محل افزایش ارزش سهم مالکیت آنها در زمان فروش حاصل میشود و کمتر از راه درآمد جاری شرکت ها. این صندوق ها همانطور که از نامشان بر می آید، خطرپذیرند. در چندین طرح همزمان سرمایه گذاری کرده و پیش می برند. برخی از این طرح ها به نتیجه رسیده و بسیار سود آور خواهند بود و برخی دیگر نیز به سرانجام نرسیده و متوقف شده و برای صندوق زیان آور می شود. با این حال، صندوق با انگیزه سودآوری در بلند مدت پیش می رود.

۷/مشارکت در مدیریت شرکتها

سرمایه گذاران که عموما باتجربه و دارای شم تجاری و اقتصادی بالا هستند، با اتکا به تجربههای حاصل از کمک به شرکتهای مشابه، با مشارکت و راهنمایی در مدیریت شرکتهای سرمایه پذیر نوپا، به ایجاد ارزش افزوده می پردازند و نقش کارآفرینی پررنگتری از نقش تامین کنندگی منابع مالی ایفا می کنند.

۸/ مشارکت در مالکیت شرکت ها

زمانی که صندوق های سرمایه گذاری خطرپذیر در مالکیت شرکت ها سهیم می شوند، از هر ابزاری برای کمک به موفقیت این شرکت ها استفاده میکنند. مشاورههای متعدد در کمک به شرکت های دانش بنیان نوپا و مبتنی بر تکنولوژی و نوآوری مطرح میگردد و این کار بهمعنای پیوند نظاممند ایده و تخصص کارآفرینان جوان با تجربه و شم تجاری کارشناسان صندوق های سرمایه گذاری است.

۹/ خروج از سرمایهگذاری

سیاست صندوق های خطر پذیر بر آنست که طرحی را وارد شوند، به بلوغ رسانند و با واگذاری سهام، از آن خارج شوند. این صندوق ها پس از کسب سود مورد انتظار خود در طرح ها، سهام خود را واگذار کرده تا بتوانند در طرح ها و شرکت های جدیدتر سرمایه گذاری نمایند.

سرمایه گذاری خطر پذیر در ایران

در ایران یکی از حلقههای مهم مفقوده در زنجیره کارآفرینی، شرکتهای سرمایهگذاری خطرپذیر است و کمتر سازمان و شرکتی را میتوان یافت که بطور کامل شاخصهای سرمایهگذاری خطر پذیر را رعایت کرده باشد. در هیچ یک از شرکت ها و صندوق های شکل گرفته در ایران در این زمینه تاکنون بخش خصوصی به تنهایی وارد عمل نشده و غالباً با مشارکت و حمایت و سرمایه دولت است. به همین دلیل تأمین عمده هزینههای جاری این صندوق ها و شرکت ها توسط بخش دولتی است. متأسفانه طی سال های اخیر ساختار استانداردی که مطابق با نرم جهانی و توسط تیم مدیریت حرفهای باشد در این شرکت ها به چشم نمیخورد. بدون داشتن نگاه بنگاه داری در این صنعت، نمیتوان انتظار رشد و موفقیت از آن را داشت، لذا نگاه دولتی که عمدتاً توسط نهادهایی نظیر معاونت علمی فناوری ریاست جمهوری با هدف حمایت از بنگاههای دانش بنیان صورت میپذیرد، میتواند شروع کننده و توسعه دهنده صنعت سرمایهگذاری خطرپذیر در ایران گردد.

ضرورت سرمایهگذاری خطر پذیر در ایران

با توجه به تنوع کم داراییهای مالی در ایران و وابستگی این داراییها به یکدیگر یافتن زمینههای جدید سرمایهگذاری یک ضرورت اجتنابناپذیر برای کشور است. اهمیت و ضرورت سرمایهگذاری خطر پذیر در ایران از این حیث است که تاکنون برای اجرای چرخه نوآوری در شرکتهای دانشبنیان و به ثمر رساندن یک ایده خلاقانه تا مرحله تجاریسازی آن، از منابع دولتی و به عبارت بهتر پول نفت مصرف میشده است. لذا اقتصاد مبتنی بر نفت که همان استفاده از منابع دولتی برای این نوع حمایتهاست، اقتصاد مقاومتی مبتنی بر اقتصاد دانش بنیان را محقق نخواهد ساخت.

با توجه به اهمیت و ضرورت گسترش فعالیتهای اقتصادی در بخش خصوصی، باید ابزارهای مالی مورد نیاز این بخش نیز ایجاد و گسترش یابد. سرمایهگذاران خطرپذیر به عنوان موثرترین نهادهای مالی به منظور حمایت از ایدههای خلاق کسب وکار در صحنه اقتصاد، یکی ازمهمترین ابزارها هستند.

روش کار سرمایه گذاران خطرپذیر

۱/ انتخاب طرح

این بخش مسئولیت بررسی طرحهای پیشنهادی به شرکت و در نهایت انتخاب طرح مناسب که پتانسیل سرمایهگذاری را دارا باشد به عهده دارد. پس از انتخاب طرح باید یک برنامه سرمایهگذاری شامل میزان بودجه و زمانهای تزریق آن به طرح آماده شود.

۲/ بخش تأمین مالی

وی سی فرمها اغلب توانایی پرداخت تمام منابع سرمایهگذاری را به تنهایی ندارند و در این راه سعی میکنند علاقهمندان به این نوع سرمایهگذاری را با خود همراه کنند مانند: افراد ثروتمند، صندوقهای بازنشستگی، صندوقهای وقف، سازمانهای خیریه، بانکها و …

۳/ بخش مدیریت شرکتهای نوپا

این قسمت از اهمیت بالایی برخوردار است چرا که در این مرحله، سرمایهگذار از ﻃﺮﯾﻖ حضور درﺟﻠﺴﺎت ﻫﯿﺎت ﻣﺪﯾﺮه شرکت، کمک به جذب نیروی انسانی متخصص،کمک به برنامهریزیهای استراتژیک شرکت، رصد و ارزیابی فعالیتهای شرکت، ﮐﺎر ﺧﻮد را ﺑﺎ ﺷﺮﮐﺖ آﻏﺎز و ادامه میدهد.

۴/ بخش خروج از سرمایه گذاری

این قسمت نیاز به افرادی دارد که با شرکتها و افراد زیادی ارتباط داشته باشند همچنین نحوه ورود و پذیرش شرکتها به بورس و نحوه واگذاری سهام را بدانند، تا بهترین سیاست برای واگذاری سهام شرکتی را که در آن سرمایهگذاری کرده اند را اتخاذ نموده تا بتوانند به بهترین نحو سهام خود را نقد کنند.

سرمایه گذاری خطرپذیر توسط صندوق نوآوری و شکوفایی

در صورتی که شرکتی به سرمایه گذار جهت تزریق سرمایه به صورت مشارکتی نیاز داشته باشد می تواند از طریق صندوق نوآوری و شکوفایی برای مشارکت در طرح، اقدام نمایند. صندوق نوآوری و شکوفایی در راستای آیین نامه و اهداف خود و به منظور حمایت از شرکت های دانش بنیان اقدام به مشارکت به صورت خطرپذیر در طرح ها می نماید.

حداکثر میزان سرمایه گذاری در طرح ها توسط صندوق نوآوری و شکوفایی

صندوق نوآوی و شکوفایی با توجه به بودجه اولیه و سالیانه خود، از نظر منابع مالی، کمبودی نداشته و می تواند برای طرح ها و شرکت های دانش بنیان تا میزان لازم سرمایه گذاری نماید.

با توجه به آنکه بستر ها و زیرساخت های این نوع حمایت در صندوق نوآوری و شکوفایی به تازگی تدوین و آماده سازی شده اند، هنوز به تعداد فراوان از این نوع همایت ارائه نشده است. ولی شرکت هایی بوده اند که با ارائه طرح توجیهی مناسب و روشن، چند ده میلیارد تومان نیز با صندوق نوآوری و شکوفایی وارد شراکت شده و طرح آنان مورد پذیرش واقع شده است.

شرایط طرح جهت سرمایه گذاری توسط صندوق نوآوری و شکوفایی

- طرح ارائه شده باید از سوی یک شرکت دانش بنیان باشد. زیرا که صندوق نوآوری و شکوفایی بنا بر اساسنامه خود، تنها می تواند به شرکت های دانش بنیان ارائه خدمت نماید.

- طرح ارائه شده باید از نظر صرفه اقتصادی، مقرون به صرفه باشد. یعنی IRR طرح از نرخ مورد انتظار سرمایه گذار (صندوق نوآوری و شکوفایی) که حدود ۳۵ تا ۴۰ درصد است، بیشتر باشد.

- طرح باید به خوبی تبیین شده باشد و جزئیات آن نیز در گزارش های ارائه شده به صندوق نوآوری و شکوفایی آمده باشد.

- زیرساخت های طرح و یا حتی مقدمات آن آماده سازی شده باشد.

- مدیریت شرکت و معاونین ایشان، توان مدیریتی لازم برای انجام طرح را داشته باشند.

- نیروهای انسانی متخصص برای انجام پروژه در شرکت متقاضی حاضر باشند.

- بازار طرح، ریسک های بازار، رقبا و محصول های مکمل و جانشین آن به خوبی بررسی شده باشد.

- برنامه فروش و عرضه محصول مشخص باشد.

- پیشرفت طرح دارای گانت چارت بوده و به ریز مشخص باشد که در چه زمانی باید چه فعالیت هایی انجام گردد.

- طرح ارائه شده از نظر مالی دارای برنامه ریزی بوده تا مشخص باشد که چه زمانی، چه میزان و به چه منظور باید در طرح سرمایه گذاری کرد.

- طرح مورد نظر از نظر SWOT بررسی شده باشد، این بدان معناست که نقاط قوت و ضعف داخلی شرکت به خوبی و شفاف ارائه شده باشد و هم فرصت ها و تهدیدهایی که از خارج از شرکت متوجه پیشبرد طرح است به خوبی تبیین شده باشد.

فرآیند ارائه درخواست سرمایه گذاری به صندوق نوآوری و شکوفایی

همانطور که پیش از این بیان شد، شرکت ها و افرادی که خواهان سرمایه گذاری توسط صندوق نوآوری و شکوفایی می باشند، باید در قالب شرکت های دانش بنیان اقدام نمایند.

برای ثبت درخواست، کافیست نامه را به عنوان شرح درخواست خود به صندوق نوآوری و شکوفایی فکس نمایید و با شماره تلفن ۴۲۱۷۰۰۰۰ تماس حاصل نمایید و فکس درخواست خود را اعلام نمایید تا موضوع در آن نهاد پیگیری شود.

طرح شما در ابتدا در دبیرخانه صندوق نوآوری و شکوفایی وارد شده و در بخش پذیرش بررسی می گردد. شرکت های دارای طرح برای سرمایه گذاری به معاونت سرمایه گذاری ارجاع شده و در آنجا یکی از کارشناسان عهده دار موضوع درخواست شرکت می شود و موارد را پیگیری می کند. پس از مشخص شدن کارشناس پرونده، آنرا به کارگزاران مورد اعتماد صندوق نوآوری و شکوفایی جهت بررسی های میدانی و تکمیل طرح نویسی ارجاع می دهند. پس از دریافت اطلاعات توسط کارگزاری قرار بررسی حضوری شرکت متقاضی، گذاشته می شود. پس از بررسی محصولات از دید فنی و بازار، شرکت را از دید مالی و حقوقی نیز ارزیابی می کنند و در نهایت گزارشی توسط کارگزار نوشته شده و تسلیم صندوق می شود. پس از مطالعه کارشناس مربوطه در صندوق نوآوری و شکوفایی، جلسه پیش دفاع به برگزار می شود.

پس از بررسی موضوع در جلسه پیش دفاع و عرضه نتیجه ارزیابی به شرکت متقاضی، اگر اعتراضی به رای صندوق و کارگزار وجود داشت، بررسی می گردد و در صورت نیاز موارد در جلسات متعدد بررسی می شود و در نهایت در بخش پیش دفاع، نتیجه گیری و جمعبندی مشخص می شود. پس از پیش دفاع جلسه اصلی در کمیته صندوق تشکیل می شود. حاضرین در این جلسه اعضای هیئت عامل صندوق نوآوری و شکوفایی می باشند و پس از بررسی نهایی مصوبه ای حاضر می شود که در آن شروط، وثایق، شیوه پرداخت تسهیلات، عامل پرداخت و ناظر پرونده مشخص می شود.

پس از مصوبه، مبلغ مورد تصویب به شرکت متقاضی پرداخت شده و در ازای آن سهام به صندوق نوآوری و شکوفایی منتقل می شود.

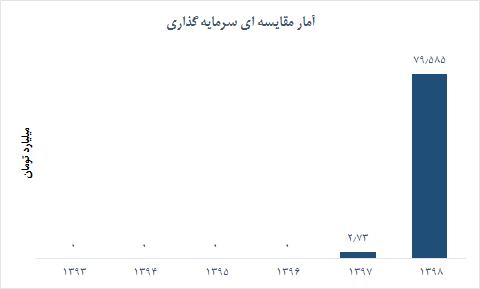

آمار مقایسه ای سرمایه گذاری

- در یک سال اخیر ۸۰.۶۶ میلیارد تومان سرمایه گذاری شده که موجب جذب ۱۱۳ میلیارد تومان سرمایه سایر بخش ها به زیست بوم نوآوری شده است.

- با تغییر رویکرد سرمایه گذاری مستقیم، دو روش هم سرمایه گذاری و مشارکت در صندوق های سرمایه گذاری جسورانه بورس جایگزین آن شده است.

- در یک سال اخیر، هم سرمایه گذاری در سبد ۳ صندوق پژوهش و فناوری و ایجاد و ۶ نهاد سرمایه گذاری خطرپذیر انجام گرفت.

سلام

بنده ۵۰ هکتار زمین کشاورزی با آب دارم میخوام یک شرکت دانش بنیان تاسیس کنم و با تسهیلات ویا مشارکت صندوق کشت وصنعت نوین و تولید محصولات گلخانه ای با استانداردهای جهانی درست کنم

برای داشتن یک شرکت دانش بنیان باید محصول یا کالای دانش بنیان داشته باشید و برای سرمایه گذاری در شرکت های دانش بنیان میتونید از سامانه مربوط به این امر استفاده کنید .